本来来源于公众号:投资雷达 作者:景汐

https://mp.weixin.qq.com/s/jeA00uNc-6szTW00ty6KDQ

近日,豆包大模型再次给AI添了把火,截至2024年12月18日,通用模型日均tokens使用量已超过4万亿,较第一版增长了33倍,仅次于Open AI。

受益于此,算力龙头英伟达高端GPU成为各方争抢的对象,高需求将推动英伟达营收同比增长2.5到3倍,明年出货量继续升温。

而国内中际旭创订单预期较好,下半年订单已陆续与客户敲定好出货量。

要知道,中际旭创向来是“以销定产”,存货的数量大致就揭示了未来的订单量,2024年三季度公司存货已高达70亿,并且在高需求推动下,订单量还在持续增长。

订单量持续增长的背后,是公司战略决策的胜利!

定增+并购

加速技术升级

中际旭创90%以上的业务就是为海内外客户提供100G、400G、800G及1.6T的光模块产品,2023年中际旭创市占率超越国际大厂Coherent成为全球第一。

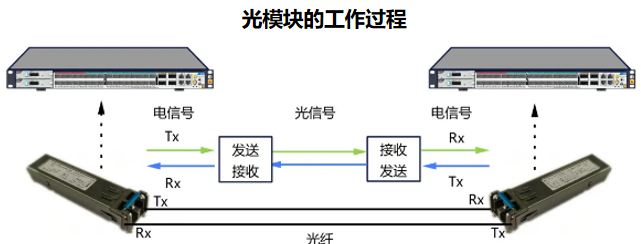

这里简单讲一下光模块,它是一种可以进行光电和电光转换的电子器件。小到我们日常生活中使用的路由器,大到数据中心的交换器、服务器都必须安装它。

因为在信号传输过程中,电信号的传输损耗较大且传输距离不够长,所以需要转换成光信号提高传输效率。

但是接收设备目前都是基于电信号设计的,考虑到兼容性,在接收时需要把光信号再转换为电信号。

试想一下,生活中我们肯定喜欢更流畅快速的网络,数据中心对信号传输效率要求只会更严格,这就意味着光模块未来的发展方向就是高速率、远距离、低功耗、低成本。

这样看身处其中的厂商要想常青,关键要保持产品的高迭代速度,就像中际旭创现任董事长刘圣说的那样“研发一代、储备一代、生产一代”。

而科技行业要想持续技术领先,最快速的方法就是并购重组,韦尔股份、闻泰科技、华大九天都是并购的深度受益者,中际旭创亦是。

当年,只有专科文凭的王伟修成立中际装备,主研专用设备,但因为技术护城河不够深,中际装备在上市后业绩不温不火。

另一边刘圣博士创立的旭创科技技术够硬却苦于融资困难,2016年两家公司一拍即合,王伟修斥资26亿并购了光模块巨头旭创科技,中际旭创由此诞生。

2017年中际旭创营收同比增长1690%,净利润同比增长1506%,市值一路高涨!

2020年,中际旭创又收购成都储翰科技,实现产品和市场上的强强联合,竞争力进一步增强。

不得不说,中际旭创是个非常注重研发且聪明的公司,每年研发就要花掉5-7亿,而同行新易盛、天孚通信每年只有1亿左右的研发投入,一对比,高下立现!

那这笔钱是来自公司净利润吗?

——并不是,它是定增筹来的!

历史上公司三次定增总共融资47.5亿,基本上都用在了高速光模块的研发和扩产,2021年定增后公司年产能已经高达1200多万只,进展飞速!

细心一点就会发现,公司三次定增总额基本上可以覆盖近6年的研发支出了。借投资人的钱搞研发,还实现了自身业绩和估值的戴维斯双击,中际旭创这步棋走得很妙!

切入英伟达链

订单持续性强

多年的研发让中际旭创在400G和800G高速光模块上实现了量产,1.6T产品也将在2025年量产交付,产品更新速度国内领先。

值得一提的是,早在2013年公司就切入了总资产7000亿的英伟达产业链,每年英伟达为中际旭创贡献20%左右的收入。

2023年全球算力再次加码,中际旭创的400G、800G高速光模块得英伟达青睐。

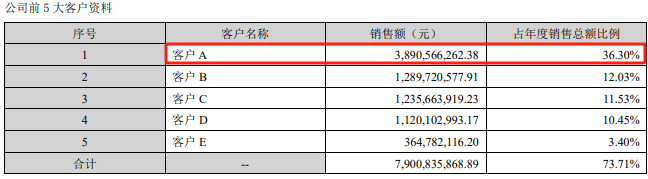

两家公司的合作肉眼可见的增多,截至2023年末,中际旭创来自英伟达的订单高达39亿,占公司总营收的36.3%。

并且英伟达表示未来三年产品更新速度要从两年一迭代提升到一年一迭代,需求主要集中在400G、800G、1.6T等高速光模块领域,这进一步增加了中际旭创未来订单的确定性。

要知道,英伟达对供应商有自己的考察标准,一旦通过考察,后期就不会轻易更换,截至目前英伟达光模块领域的供应商也才仅仅三家。

天孚通信虽然也供货英伟达,但它更集中在中低速光模块及光引擎方面,跟中际旭创形成错位竞争关系。

综合来看,英伟达对中际旭创类似于苹果之于立讯精密、华为之于赛力斯,是目前中际旭创最佳的“抱大腿”对象!

业绩高速增长

一敌难求

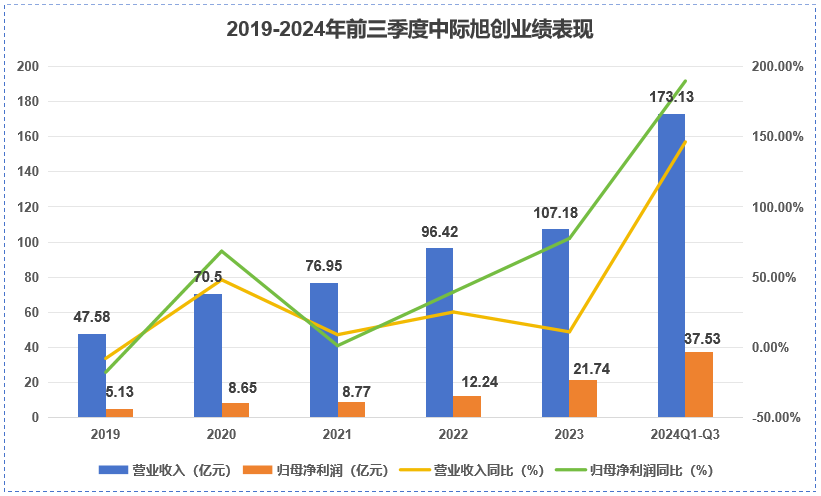

在英伟达订单的助力下,中际旭创2024年前三季度实现营业收入173亿,同比增长146%;实现净利润37.5亿,同比增长189%,增收增利趋势显著!

唯一美中不足的就是净利润增速略低于新易盛,高速成长的新易盛可能是中际旭创最大的竞争对手了,为什么这么说呢?

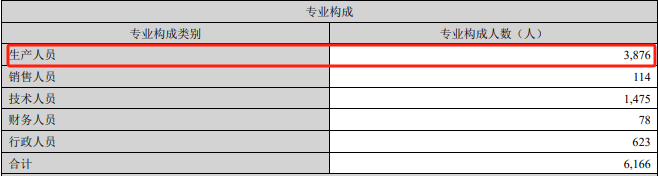

从中际旭创50%以上的员工都是生产制造人员就可以看出,光模块其实是“劳动+技术”密集型产业,在毛利率上跟寒武纪、澜起科技等技术密集型产业没法比。

再加上价格内卷,国际厂商基本都选择了自动退出,剩下的就是国内中际旭创和新易盛竞争力比较强。

在营收规模上,中际旭创相当于三个新易盛;在客户资源上,新易盛目前还未与大厂建立紧密合作。

技术上两家公司都实现了400G、800G高速产品量产,但新易盛更侧重于低功耗技术(即LPO),而LPO在长距离运输上稍逊一筹。

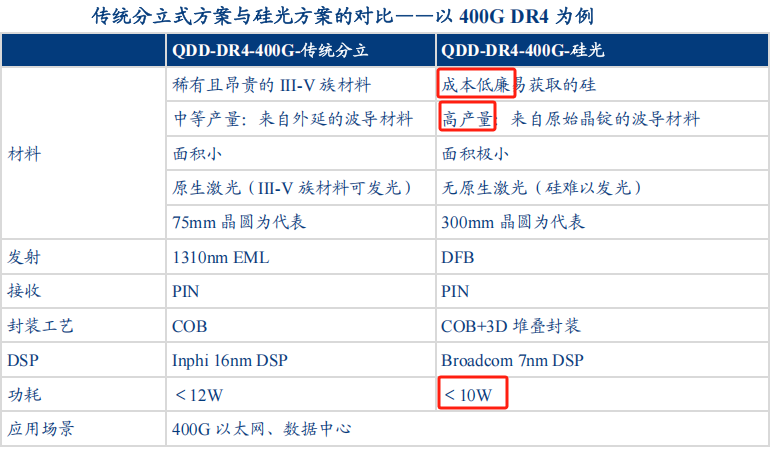

综合来看,中际旭创的产品发展路径更符合高速率、远距离的大势,并且应英伟达要求,中际旭创正在加紧部署成本更低、功耗更小的硅光技术,一旦未来量产,公司的竞争力会进一步加强。

不过,中际旭创也有难题,就是占光模块40%以上成本的光芯片主要依靠进口,未来如果源杰科技、光迅科技等扛不起光芯片国产替代的大旗,中际旭创的光模块制造也会受阻!

当然,这是整个行业的困局,不是中际旭创一家公司的问题。

结语

流水不争先,争的是滔滔不绝!

即使当下中际旭创的净利润增速低于新易盛,但不论是从营收体量还是未来订单的确定性上看,中际旭创多年积累的实力不可撼动,未来成长确定性相当强悍!

给大家推荐个优质的公众号「新能源投研所」,这里有最深度、最前沿的新能源领域垂直投研,覆盖锂电、光伏、风电、氢能等主流细分行业的投资机会挖掘。感兴趣的朋友可以关注一下。

|