https://www.jiemian.com/article/10835135.html

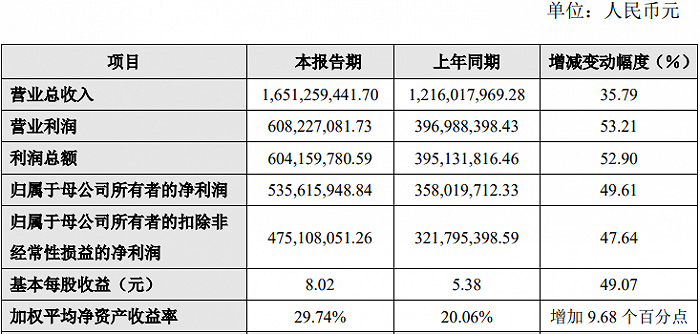

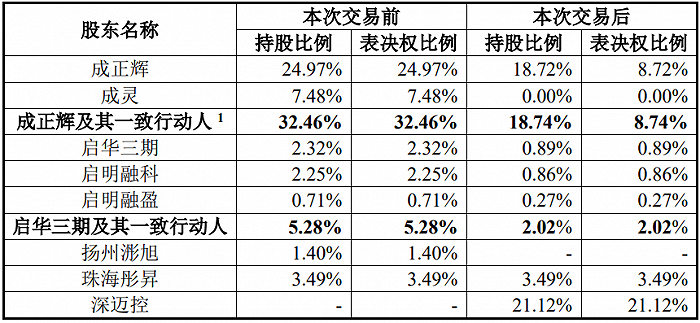

科创板第一高价股、医疗器械企业惠泰医疗(688617.SH)2月24日披露了2023年业绩快报。报告期内,公司实现营业收入16.51亿元,较上年同期增长35.79%;归属于母公司所有者的净利润5.36亿元,较上年同期增长49.61%。 财务数据居业绩预告区间中值,符合市场预期。惠泰医疗保持了上市三年以来营业收入超过30%,净利润约50%的增幅,成绩亮眼。 过往已矣,惠泰医疗当下正面临实控人变更的重大事件,这也决定着公司未来的成长动力何在,成长空间多大。 惠泰医疗上市刚满三年,实控人限售股才解禁,为何此时筹划实控人变更一事? 新入主者为医疗器械龙头迈瑞医疗(300760.SZ)。同为医疗器械企业,惠泰医疗市值约280亿元,迈瑞医疗市值已超3500亿元,这两家公司会起怎样的化学反应?迈瑞医疗会帮助惠泰医疗进一步提振业绩吗?  惠泰医疗2023年业绩快报借集采机遇放量 惠泰医疗2023年业绩快报借集采机遇放量惠泰医疗是一家国产心血管细分领域龙头企业。 医疗器械可以分为高值医用耗材、低值医用耗材、医疗设备、IVD(体外诊断)四大类。惠泰医疗主营产品大部分属于高值耗材,主要包含心脏电生理耗材、冠脉介入和外周血管介入器械三大心血管核心赛道。 对于去年业绩增长的原因,惠泰医疗表示,公司借助国家及各级省市带量采购实现快速的医院覆盖及渗透;拓展海外市场,持续加大对国际业务的投入。 在电生理器械领域,浦银国际分析师胡泽宇认为,惠泰医疗将受益于“市场大+渗透率低+集采加速国产替代”的红利。 我国预计2023年房颤及室上速患者合计超1500万,具有患者群体大、手术治疗率低的特点。以房颤为例,目前我国手术治疗率约为1%,手术治疗率提升空间大。此外,当前我国电生理器械国产化率仅约10%-13%,国产替代空间广阔。 据惠泰医疗介绍,目前电生理市场的主要外资厂商为强生、雅培、美敦力,外资厂商合计市场占有率接近九成。 胡泽宇预计,2024年至2025年行业手术量可维持不低于30%增速,惠泰医疗在集采中多款产品以A1、A2类中标,未来两年销售额有望稳步增长。 需要注意的是,集采的另一面则是毛利率水平或受一定影响。具体变化还要看惠泰医疗年报方知。 冠脉通路器械方面,国内市场格局已逐步实现由外资品牌主导向国产品牌崛起的转变。 据惠泰医疗介绍,整体市场虽然还有部分差距,但在细分产品领域,部分国产器械已取得领先地位,如公司的微导管、造影套件等。目前这一市场外资厂商合计市场占有率超过六成。 “随着国家及各级省市带量采购工作的开展,国产品牌的机遇越来越多,可借助于集采实现较为快速的医院覆盖,特别是占据先发优势。“惠泰医疗高管在近日电话会议上表示。 胡泽宇认为,惠泰医疗同样持续受益于经皮冠状动脉介入(PCI)手术量增长。与其他发达国家和地区相比,中国每百万人PCI手术量仍存在较大差距。 与冠脉介入相比,外周血管介入治疗在我国仍处于发展早期。外周血管介入市场无论动脉或者静脉均是外资品牌为主,国产产品线尚处在完善阶段。外资厂商合计市场占有率超过六成。 惠泰医疗首款胸主动脉支架(TAA)正处于临床试验阶段,预计2024年获批。 海外业务方面,惠泰医疗基数低增长快。2023年三季度海外业务增长超过90%,海外业务当季度占公司整体营收16%左右。 实控人父子套现超40亿元随着人口老龄化趋势到来,惠泰医疗所处赛道的增长将持续。让人不解的是,实控人却在公司上市才三年便选择将控股权拱手让人。 惠泰医疗的控制权变更包括“协议转让和原实控人表决权放弃”两部分。 根据1月29日公告,惠泰医疗控股股东、实际控制人成正辉及成灵等主体拟以66.52亿元向迈瑞医疗全资子公司深圳迈瑞科技控股有限责任公司(下称“深迈控”)出让股份,合计转让1,412.03万股,占公司总股本的21.12%。 待协议转让完成,迈瑞医疗将通过子公司深迈控及其一致行动人珠海彤昇合计持有惠泰医疗24.61%股份,成为惠泰医疗控股股东,实际控制人拟变更为李西廷和徐航。 同时,成正辉承诺,在其收到全部股份转让价款之日起及之后自愿、永久且不可撤销地放弃所持公司10%的股份所享有的表决权。 由此,迈瑞医疗对惠泰医疗的表决权也上升至近35%,进一步巩固了控股地位。  惠泰医疗股权转让股东持股变化 惠泰医疗股权转让股东持股变化值得注意的是,此次每股转让价格为471.12元,估值约302亿元,较交易披露日收盘价溢价约25%。 多家机构发布研报认为,溢价率25%是相对合理的,历史上对公司控制权收购均存在一定溢价。 但市场并不这么认为,溢价收购公告次日,迈瑞医疗重挫超过5%,惠泰医疗股价也是高开低走。 经过近期A股的整体反弹,惠泰医疗最新股价419.69元/股,仍未达迈瑞医疗收购价。 惠泰医疗仅上市三年,为何在其业绩增长不错的背景之下却变更控股股东呢?据惠泰医疗解释,意在研发协同和海外市场的拓展。 “以电生理为代表的公司产品因起步远远晚于进口品牌,在技术上与进口产品仍有一定差距,使得国内电生理市场仍以进口品牌为主,进口的市场份额合计接近90%。”对此,惠泰医疗董事长、总经理成正辉近日在电话会上表示,本次交易完成之后, - 在迈瑞研发体系的助力下,惠泰的三维标测系统、射频消融仪等原有相对薄弱的设备领域有望得到显著补强。

- 结合多年以来在耗材领域的技术积累,公司的磁电定位高密度标测导管和磁定位压力感应导管等高端产品也将上市,未来房颤领域国产化率的提升有望因此得到显著加速。

- 另外,迈瑞在超声、心电监护等设备领域的优势也能有效赋能惠泰的电生理和血管介入业务,加深构筑自身的护城河。

截至去年底,迈瑞医疗拥有超过4400名研发人员。 此外,出海也一直是惠泰医疗战略发展的重要方向。2022年惠泰医疗海外业务收入1.36亿元,海外占公司营收比重11%,成正辉认为,“海外的可及市场空间数倍于国内市场“。 与此同时,迈瑞医疗在海外拥有超过50家子公司和超过3000名员工,在全球主要市场均有布局。“通过逐步的整合,惠泰未来将借助迈瑞在海外的营销平台,结合本地市场的客户需求,加快推动海外业务的发展。“ 迈瑞医疗对惠泰医疗也十分渴求。作为医疗器械龙头,迈瑞医疗主攻医疗设备和体外诊断领域,但高值耗材布局有限,此次收购后,将快速切入心血管领域。 据Evaluate Medtech估算,在全球医疗器械市场规模排名中,心血管领域排名第二,仅次于体外诊断,且保持高速增长。 据迈瑞医疗测算,电生理全球可及市场空间超过100亿美元,其中国内超过100亿元人民币;冠脉通路和外周血管介入产品全球可及市场空间超过200亿美元,其中国内超过150亿元人民币,进入这些领域可以极大拓宽迈瑞的可及市场空间。 站在双方公司的角度,这种强强联合可以理解。站在原实控人的角度来看,直接收益更是明显。通过这种方式,成正辉及成灵父子二人合计套现多达43.22亿元。 本次交易完成后,成正辉持股比例从24.97%降至18.72%,拥有的表决权股份比例从24.97%变更为8.72%,成灵持股比例由7.48%降为0。 成正辉将继续担任公司副董事长及总经理职务,深迈控及其控股股东迈瑞医疗也表示,目前暂无在未来改变惠泰医疗主营业务或者对主营业务作出重大调整的计划。 此次交易还需要取得国家市场监督管理总局反垄断局的批准。

|